Fuente : Consejo CABA

Se dieron a conocer los Dictámenes referentes a las modificaciones en el Impuesto a las Ganancias y Monotributo que fueron aprobados por la Comisión de Presupuesto y Hacienda de la Cámara de Diputados.

Se espera que la semana próxima en sesión especial se terminen de aprobar definitivamente.

Respecto de Ganancias la modificaciones a realizar serían:

- Se exime el Sueldo Anual Complementario para las remuneraciones y/o haberes brutos que no superen la suma de $ 150.000 mensuales.

- Se aclara la procedencia de la deducción por cargas de familia para los integrantes de uniones afectivas estables y permanentes de dos personas que conviven y comparten un proyecto de vida común, sean del mismo o de diferente sexo acreditada según lo que establezca la reglamentación.

- Se incrementa en 1 vez la deducción para el caso de cada hijo, hija, hijastro o hijastra menor de 18 años con discapacidad en los términos del artículo 9º de la Ley 24.901.

- Se incorpora una deducción especial incrementada adicional que neutralice el Impuesto a las Ganancias para las remuneraciones y/o haberes brutos que no superen la suma de $ 150.000 mensuales. Respecto de aquellos salarios que no queden comprendidos en el beneficio de la deducción incrementada y no superen la suma de $ 173.000, se faculta al Poder Ejecutivo definir la magnitud de la deducción adicional.

- En el caso de las jubilaciones, pensiones y subsidios se actualiza la “Deducción Específica” a 8 veces la suma de los haberes mínimos garantizados definidos en el artículo 125 de la Ley 24.241.

- Los gastos de movilidad, viáticos serán deducibles en los importes que fije el Convenio Colectivo de Trabajo correspondiente a la actividad de que se trate o -de no estar estipulados por Convenio- los efectivamente liquidados que no podrá superar el equivalente al 40% de la ganancia no imponible.

- Se excluye del concepto de beneficios sociales a favor del empleado alcanzados por el impuesto al reintegro documentado con comprobantes de gastos de guardería y/o jardín materno-infantil que utilicen los contribuyentes con hijos de hasta 3 años de edad cuando la empresa no contare con esas instalaciones hasta el límite equivalente al 40% de la ganancia no imponible.

Link descarga Dictamen Impuesto a las Ganancias

Respecto del Monotributo:

Régimen de sostenimiento e inclusión fiscal para pequeños contribuyentes

Beneficio a pequeños contribuyentes cumplidores

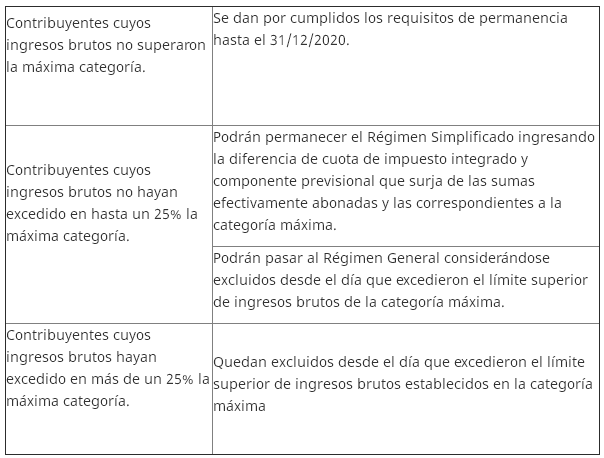

Procedimiento transitorio de acceso al Régimen General

Será de aplicación para quienes se encuentren adheridos al Régimen Simplificado siempre que, a la fecha que determine la reglamentación, sus ingresos brutos no superen el 50 % del límite de ventas totales anuales previsto para la categorización como microempresas dispuesto por la Resolución (SEPYME) 220/19.

Los sujetos comprendidos podrán acogerse a los beneficios, en la medida que, con anterioridad a la fecha que disponga la reglamentación, se produzca el alta en los tributos del Régimen General de los que resulten responsables con efectos desde las 0 (cero) horas del día en que se hubiera producido la causal de exclusión.

De este modo, podrán determinar el Impuesto al Valor Agregado y el Impuesto a las Ganancias que les corresponda, por los hechos imponibles perfeccionados a partir de que la exclusión haya surtido efectos y hasta el 31/12/2020, pudiendo computar un crédito fiscal presunto y una deducción especial, respectivamente.

Procedimiento permanente de transición al Régimen General

– En el Impuesto al Valor Agregado, se podrá adicionar al crédito fiscal que resulte computable, el impuesto que se les hubiere facturado y discriminado en los 12 meses anteriores a la fecha en que la exclusión o la renuncia haya surtido efectos, por compras de bienes, locaciones o prestaciones de servicios vinculados con la misma actividad por la que se declara el impuesto.

– En el Impuesto a las Ganancias, los contribuyentes podrán deducir como gasto de la categoría de renta que les corresponda, el monto neto del impuesto al valor agregado que se les hubiera facturado en los 12 meses anteriores a la fecha en que la exclusión o la renuncia haya surtido efectos, por las compras de bienes, locaciones o prestaciones de servicios cuya deducción hubiera resultado imputable al período fiscal al que hubieran pertenecido dichos meses.

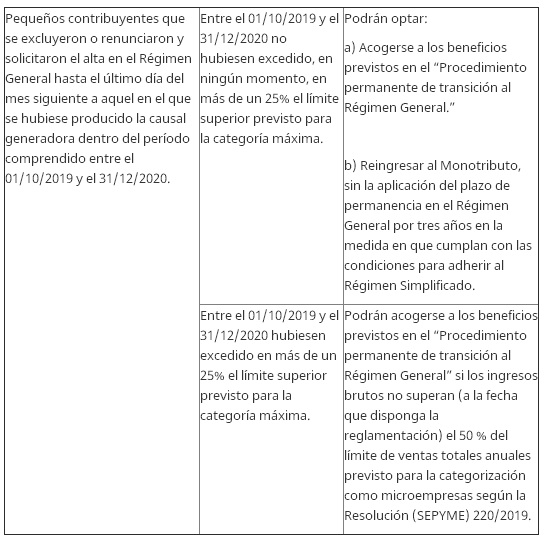

Régimen voluntario de promoción tributaria del Régimen General

Los contribuyentes que hubiesen comunicado su exclusión Monotributo y solicitado el alta en los tributos del Régimen General de los que resultasen responsables hasta el último día del mes siguiente al que hubiere tenido lugar la causal de exclusión podrán gozar, por única vez, del beneficio previsto, en la medida que sus ingresos brutos no superen, a la fecha que determine la reglamentación, el 50% del límite de ventas totales anuales previsto para la categorización Microempresas conforme a lo establecido en la Resolución (SEPYME) 220/19:

- En cuanto al Impuesto al Valor Agregado correspondiente a los hechos imponibles que se perfeccionen a partir del primer período fiscal del año calendario siguiente al de exclusión o renuncia, gozarán de una reducción del saldo deudor que pudiera surgir, en cada período fiscal, al detraer del débito fiscal el crédito fiscal que pudiera corresponder.

- Las reducciones serán del 50% al 10%.

Link descarga Dictamen Monotributo